Yan González, Gerente de Finanzas Corporativas de Sudameris Securities Casa de Bolsa.

US: ¿SE ACERCA EL RECORTE DE TASAS?

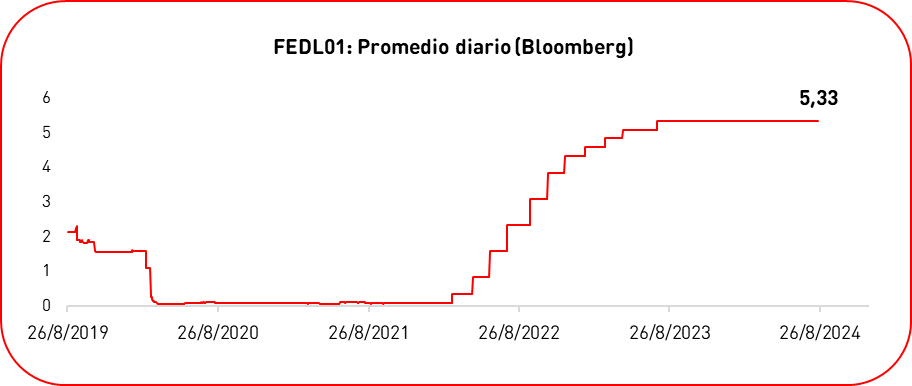

El miércoles 21 de agosto fueron publicadas las minutas[1] de la última reunión del Comité de Mercado Abierto de la Federal Reserve llevada a cabo a finales de julio pasado.

Estas minutas se publican tradicionalmente tres semanas después de la decisión de política monetaria, y tienden a describir las opiniones expresadas por los participantes del comité, y las razones que fundamentaron la decisión tomada.

El punto más resaltante, ha constituido la expresión “la gran mayoría”, al referirse a los participantes que opinan que en caso de que los datos económicos relevantes sigan la trayectoria esperada, sería apropiado iniciar el proceso de flexibilización de política monetaria en la siguiente reunión, agendada para los días 17 y 18 de setiembre.

En caso de realizarse recortes, estos serían los primeros desde el inicio de la emergencia sanitaria del 2020.

A pesar de que la decisión de mantener la tasa de referencia fue unánime en julio, el documento manifiesta que “varios participantes han observado que el reciente progreso en la inflación y el aumento en la tasa de desempleo ha presentado un caso plausible para la reducción del rango de tasa en 25 p.b. en esta reunión o que podrían haber apoyado esta decisión”.

El mismo día, el Bureau of Labor Statistics 2 (BLS), como parte de su revisión anual, publicaba en una versión preliminar de la revisión de los datos de nómina correspondientes al período abril 2023 a marzo 2024, que hubo una sobreestimación en la creación de empleos de más de 800.000 puestos, o un 30% menos a lo inicialmente reportado. Estos datos son revisados mensualmente, pero la BLS realiza una revisión más amplia cada año luego de recibir los resultados del censo trimestral de empleo y salarios. Los nuevos datos, si se mantienen para el informe oficial en febrero 2025, implican una creación de “solo” 174.000 empleos mensuales, en lugar de los 242.000 inicialmente reportados. Miembros de la Fed manifestaron que su visión de la economía no ha cambiado mucho con esta revisión de la BLS, mientras que algunos economistas apuntan a un mercado de trabajo más débil de lo originalmente informado, lo cual permitiría a la Fed iniciar los recortes en su siguiente reunión.

SISTEMA FINANCIERO: CONTINÚA LA TENDENCIA DE CONSOLIDACIÓN DE BANCOS

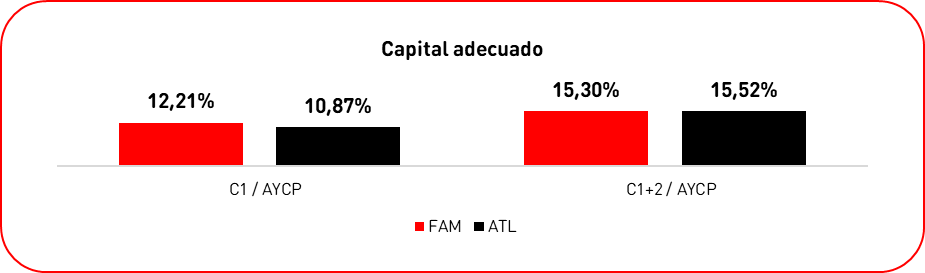

El reciente anuncio de la fusión de los Bancos Atlas (ATS) y Familiar (FAM) viene a dar continuidad a la tendencia de buscar el crecimiento acelerado de las instituciones financieras por la vía de la consolidación de operaciones. Generalmente, las entidades de servicio financiero pueden maximizar el valor para los accionistas por dos vías: a) incrementando su poder de mercado en la fijación de precios, o b) incrementado su eficiencia. Existe evidencia empírica consistente con la noción de que muchos procesos de M&A del sector están diseñados para incrementar el poder de mercado. Específicamente cuando estas operaciones tienden a aumentar concentración, esto deriva en un incremento en la capacidad de fijación de precios en los servicios de retail3.

En cuanto a estudios que hagan foco en las características de los bancos que los hagan más apetecibles a ser adquiridos, es bastante aceptado el principio de una relación inversa entre los ratios de capital/activos y la probabilidad de venta, es decir, cuanto más capitalizado esté el banco, menos probable es su venta. Esto responde a una multiplicidad de razones, como por ejemplo el nivel de apalancamiento, dado que las ganancias en eficiencia esperadas por parte del adquirente son mayores cuanto mayor sea la base de activos del banco adquirido. Además, el precio a ser pagado es menor cuantos menores sean los niveles de capital del banco. Es así como el ratio de capital/activos sirve como un índice inverso de las ganancias potenciales por dólar de gasto de la entidad4. En el caso específico de la fusión de los Bancos Atlas y Familiar, con los datos corte junio disponibles5, en el tier 1 se observa una mayor capitalización en Familiar.

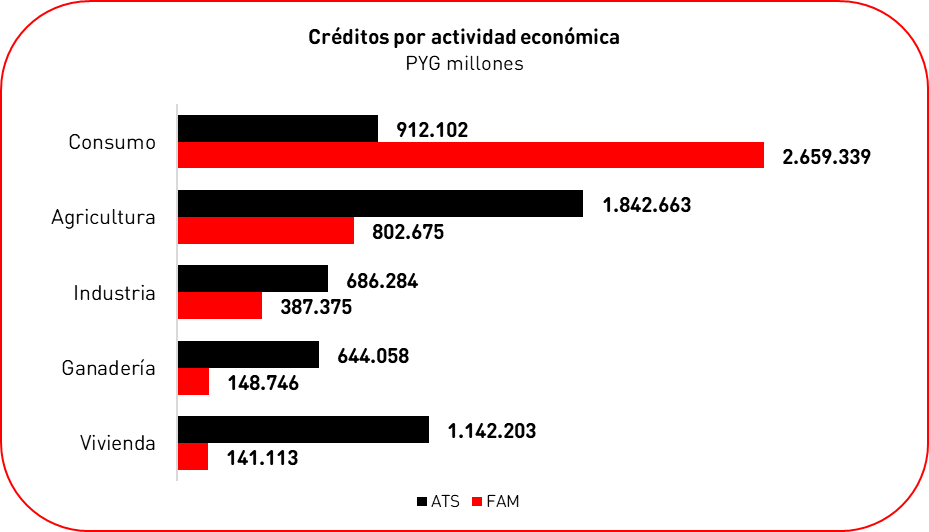

En cuanto a la complementariedad de sectores atendidos, Banco Familiar siempre se ha caracterizado por ser líder en el sector consumo (primer lugar en bancos de capital local no estatal al corte junio), mientras que Atlas se destaca en los sectores de agricultura y vivienda.

Un dato curioso: Con la fusión, la cantidad de bancos en el sistema pasará a ser exactamente la misma que en agosto 2014, pero más relevante dentro del análisis: Lo que previamente considerábamos como un “big four” de bancos, pasa a convertirse en un “big five” post fusión (excluyendo al banco estatal), teniendo en cuenta tanto depósitos como cartera: Sudameris, Continental, Itaú, GNB y Atlas-Familiar, este último, que quedará con un market share de 9,4% y 9,90% en las citadas métricas.

1 https://www.federalreserve.gov/monetarypolicy/files/fomcminutes20240731.pdf

2 https://www.bls.gov/web/empsit/cesprelbmk.htm

3 The Consolidation of the Financial Services Industry: Causes, Consequences, and Implications for the Future – Allen N. Berger, 1999

4 Acquisition Targets and Motives in the Banking Industry – Timothy H. Hannan and Steven J. Pilloff – 2006

5 Boletín Estadístico y Financiero, BCP