Yan González, Gerente de Finanzas Corporativas de Sudameris Securities Casa de Bolsa.

China: Deflación sostenida, recorte de tasas, y un paquete de estímulos equivalente a USD 284.000M a la economía.

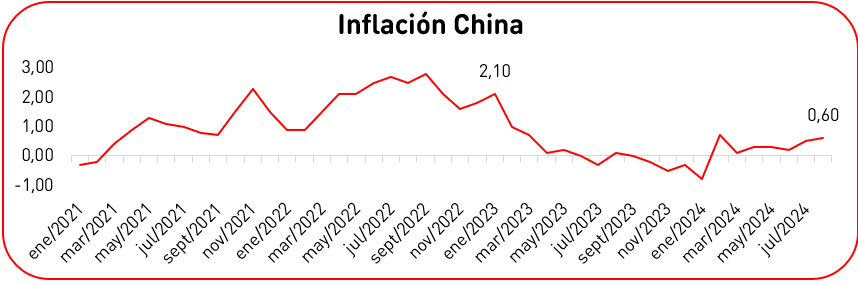

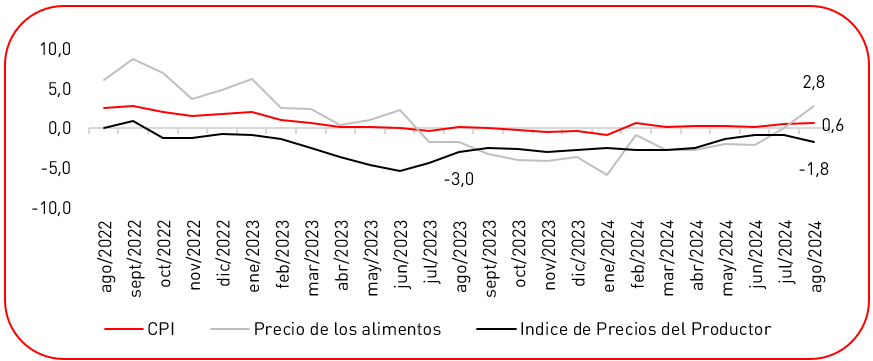

La deflación que viene experimentando China desde el año pasado ha mostrado señales de convertirse en espiral, amenazando empeorar las perspectivas de crecimiento de la segunda mayor economía del mundo. La inflación núcleo ha registrado su nivel más bajo en más de tres años, 0,3% en agosto, mientras la inflación base cerró en 0,6%, menor a lo esperado, aun con elevados costos de alimentos debido a cuestiones climáticas.

Estas métricas, tomadas en conjunto, evidencian la mayor racha de caída de precios desde 1999 y constituyen una clara evidencia del debilitamiento de la demanda, lo cual ha llevado a la toma de decisiones por parte del gobierno chino con el objetivo de evitar un ciclo negativo de descensos en salarios, gasto e ingresos corporativos.

Fuente: Bloomberg

Una encuesta llevada a cabo por la Escuela de Negocios Cheung Kong a 300 ejecutivos de distintas compañías, arrojó como resultados que el crecimiento de salarios en el mes pasado fue el más bajo desde abril del 2020, mes en el que inició la cuarentena por COVID. Otros datos dan cuenta de que el salario promedio en 38 grandes ciudades apenas mostró variación en el segundo trimestre, en contraste con el 5% de crecimiento en los dos años previos a la pandemia.

Esta situación ha llevado a intensas guerras de precios en sectores como el de energía solar y vehículos eléctricos, con un efecto negativo en las posibilidades de que el país alcance la tasa objetivo de crecimiento para 2024 del 5%, a medida que los consumidores van postergando compras y las empresas van recortando salarios.

De acuerdo con datos oficiales, los precios de vehículos han caído un 5,5%, mientras que los de teléfonos y otros equipos de comunicaciones han sufrido un descenso del 2,1%. Los precios de fábrica han permanecido estancados en el ciclo deflacionario desde 2022, como se puede observar en el índice de precios del productor que ha caído 1,8% interanual, mayor a las proyecciones esperadas del 1,5%.

Fuente: Bloomberg

Adicionalmente, la prolongada caída del mercado inmobiliario está erosionando la confianza del consumidor, pesando sobre una economía que ya venía sufriendo de baja productividad en sus industrias pesadas.

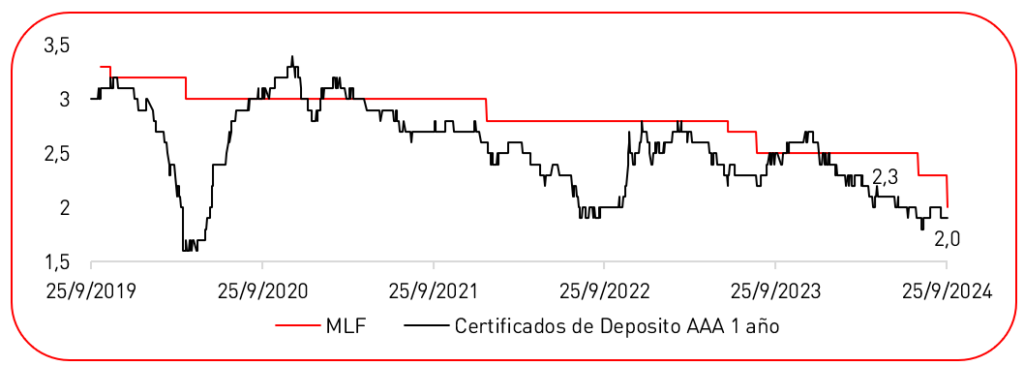

Esta coyuntura ha llevado a que el Banco Popular de China haya implementado un recorte a la tasa de política de préstamos de un año (conocida también como facilidad de liquidez de plazo medio, MLF por sus siglas en inglés), llevándola de 2,3% a 2%, el mayor recorte desde que el banco comenzó a utilizar esta herramienta en el 2016 para guiar las tasas de interés en el mercado.

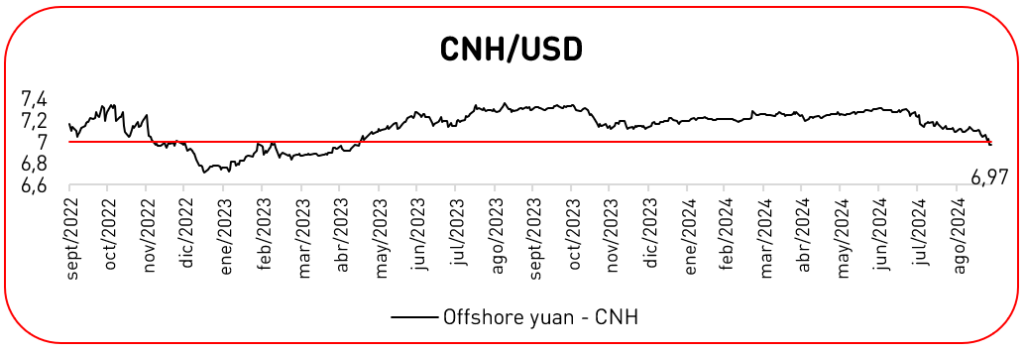

Esta decisión fue comunicada un día después del anuncio de un amplio paquete de estímulos dirigido a levantar una economía al borde de un espiral deflacionario, y una de las primeras reacciones del mercado se pudo ver en el rally del yuan offshore que por primera vez en 16 meses rompió los 7,00 por dólar.

Fuente: Bloomberg.

Otras medidas contempladas dentro del paquete, que algunos medios ya han llamado “bazooka económica”, y que suponen un cambio de paradigma en el cual previamente las autoridades preferían no tomar medidas muy invasivas para la economía, incluyen la emisión del equivalente a USD 284.000M dirigidos a reavivar la economía, destinados a estimular fuentes de consumo, y a ayudar a gobiernos locales a alivianar problemas de deuda, además del aumento de ayudas financieras a pequeñas y medianas empresas en fases, en la forma de subsidios al empleo y exenciones tributarias para reducir sus costos operativos.

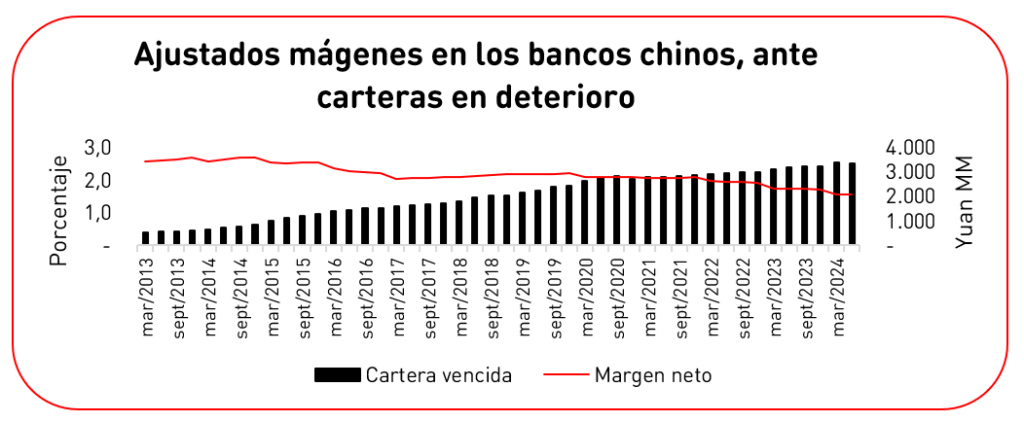

Otro probable destino de los fondos levantados a través de estas emisiones de soberanos constituye la inyección de capital a los principales bancos estatales, de manera a dar mayor soporte a las medidas de revitalización de la economía.

Esto constituiría la primera inyección de capital por parte de Beijing desde la crisis financiera del 2008 a sus megabancos, los cuales han estado ante una presión creciente por parte de los reguladores para ofrecer préstamos a bajas tasas a clientes de alto riesgo.

El consenso de mercado apunta a que solo inyecciones de liquidez vía medidas de política monetaria pueden no ser suficientes, y que un combo adecuado de política fiscal y monetaria son el camino a la reactivación de la economía china. Esto principalmente debido a una deprimida demanda de créditos, que pueden no reaccionar lo suficiente, aún con tasas a la baja.