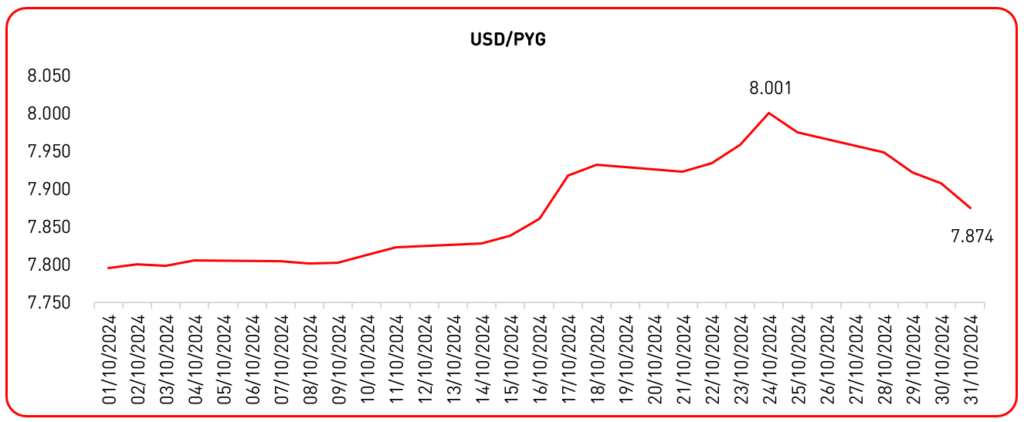

El tipo de cambio USD/PYG retrocede luego del comunicado realizado por el Banco Central

En el periodo que arrancó a mediados de agosto del presente año, el guaraní acumuló una depreciación del 4,3%; habiendo llegado a romper la resistencia de los 8.000 el pasado 24-oct. Esta situación, llevó a que el Banco Central tuviera que anunciar intervenciones diarias mínimas de USD 15 millones.

Fuente: BCP

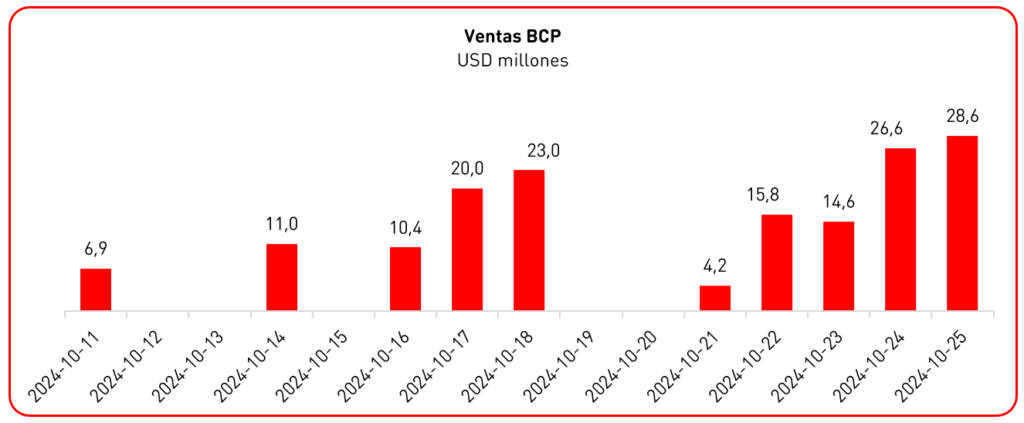

Fuente: BCP

En el primer gráfico, podemos apreciar que posterior al anuncio, la cotización del dólar americano ha retrocedido 126 puntos (1,5%); con lo cual, el mercado cambiario volvió a estabilizarse al cierre del mes de octubre. En el segundo, podemos observar que la mayor venta registrada ocurrió el día del comunicado, llegando a USD 28,6 millones.

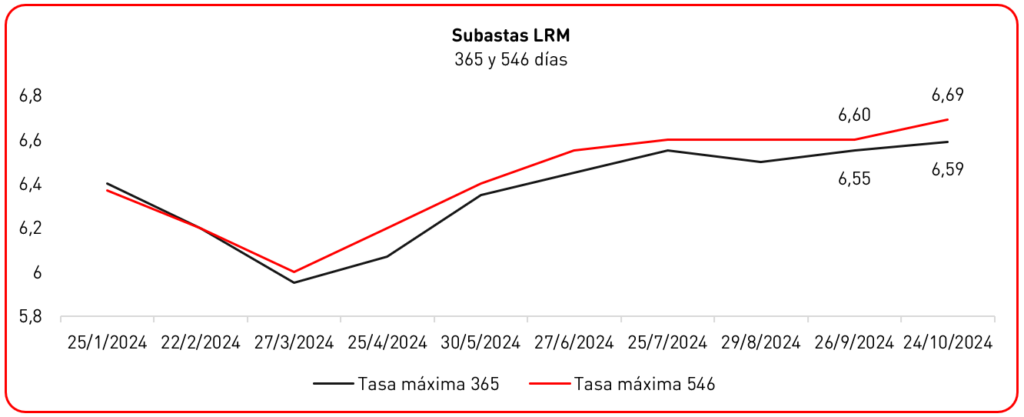

Letras de regulación monetaria: Tasas en alza

El 24-oct pasado tuvo lugar la más reciente subasta de letras de regulación monetaria por parte del BCP, en la cual se pudo observar que la tendencia al alza iniciada en marzo en las tasas máximas se ha mantenido para los plazos 365 y 546 días, aunque con un volumen de colocaciones muy inferior al promedio del año; habiendo cerrado en Gs. 25.000 y Gs.105.000 millones respectivamente, para cada plazo.

Fuente: BCP

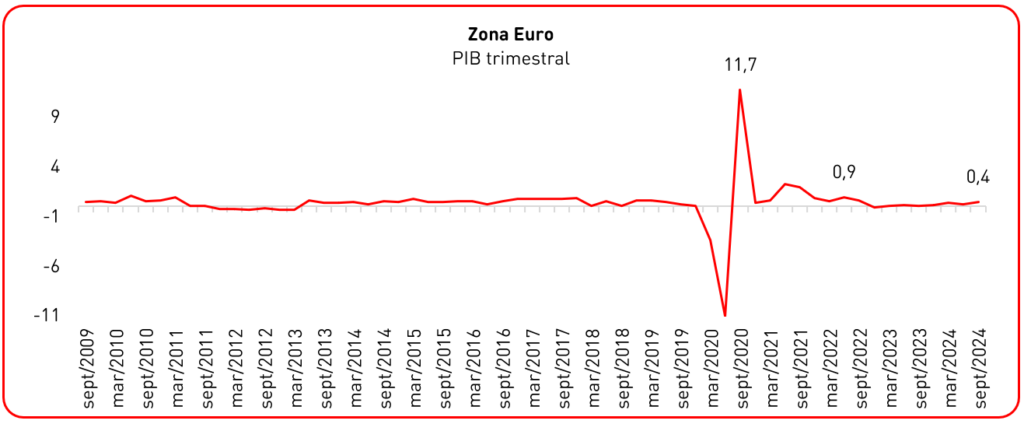

El crecimiento de la zona euro alcanza su máximo en dos años, superando las expectativas previas

a economía de la eurozona ha crecido un 0,4% en el tercer trimestre del año, por encima de las expectativas del 0,2%; con España e Irlanda registrando las mayores expansiones, al tiempo que la mayor economía europea. Alemania ha logrado evitar caer en una recesión que venía siendo anticipada por varios economistas, con un sorpresivo crecimiento del 0,2% para este periodo.

Fuente: Bloomberg

Aun habiendo evitado una recesión técnica (dos trimestres de crecimiento negativo de PIB), el crecimiento acumulado desde la pandemia para la economía alemana apenas alcanza un 0,8%.

Los mercados actualmente coinciden en que el Banco Central Europeo implementará un cuarto recorte en el año en su última reunión en diciembre próximo, por lo cual la se espera un leve aumento en la actividad de negocios y consumo en los próximos meses.

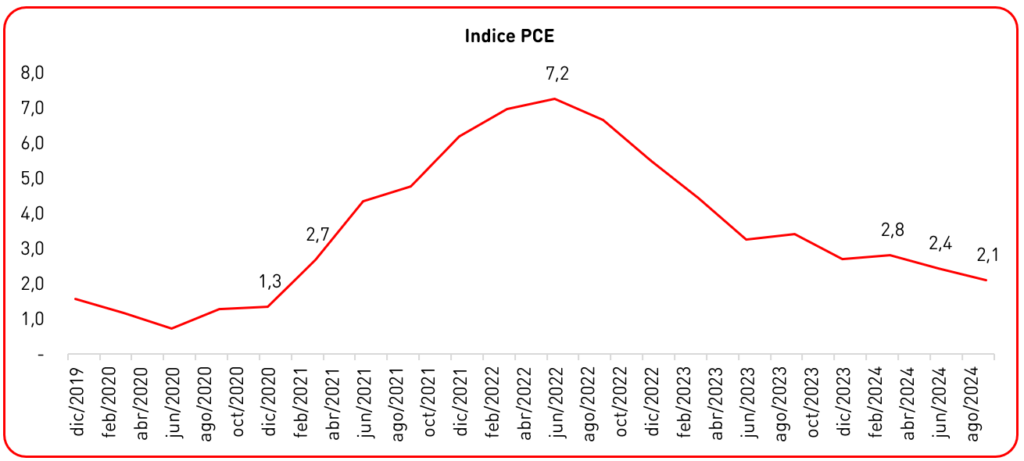

La métrica preferida de la Fed para el monitoreo de la inflación cae a su nivel más bajo desde 2021

El Departamento de Comercio de los E.E.U.U.[1] ha informado en su reporte de Ingresos y Gastos Personales, que el Índice de Gastos de Consumo Personal, (PCE, Personal Consumption Expenditures) ha registrado un aumento interanual de 2,1%, muy cerca ya de la meta del 2% de la Reserva Federal.

Fuente: Bloomberg

La Fed tiende a favorecer el PCE por sobre el IPC, dado que busca reflejar los cambios en los hábitos de compra a medida que la inflación aumenta, capturando; por ejemplo, si el consumidor ha cambiado marcas más caras por algunas más baratas.

En general, el PCE refleja una inflación más baja que el IPC. Una de las razones que influyen en esta diferencia es que los alquileres tienen un impacto más significativo en el IPC que en el PCE.

Este resultado es un gran logro, dado el rebrote post pandemia en el cual la inflación llegó a niveles de 7,2% interanual. El mes pasado, la Fed había iniciado su proceso de recorte de tasas con un primer ajuste de 50 puntos básicos, y el consenso hoy día apunta a dos recortes adicionales de 25 p.b. en las próximas reuniones a ser mantenidas en noviembre y diciembre.

[1] https://www.bea.gov/sites/default/files/2024-10/pi0924.pdf