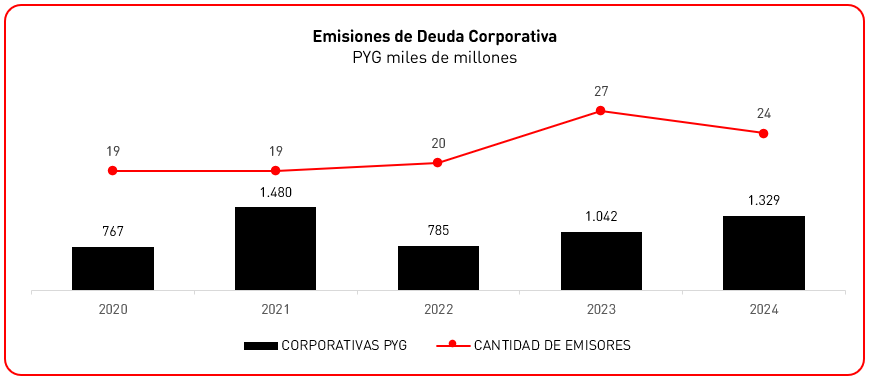

2024 hasta ahora: Una mirada al mercado local de emisiones de deuda corporativa.

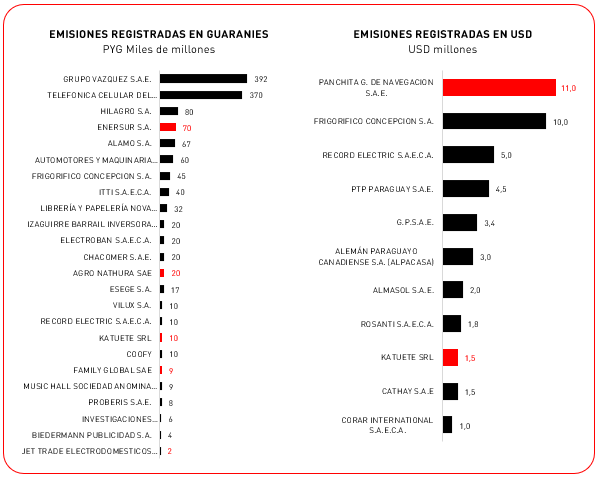

Llegado este punto del año, es interesante observar la evolución del mercado primario de deuda corporativa[1], en ambas monedas. En moneda local, se observa que el nivel de emisiones registradas al corte de esta edición ya había superado al total del año previo, incluso con una menor cantidad de emisores.

Fuente: Bolsa de Valores de Asunción.

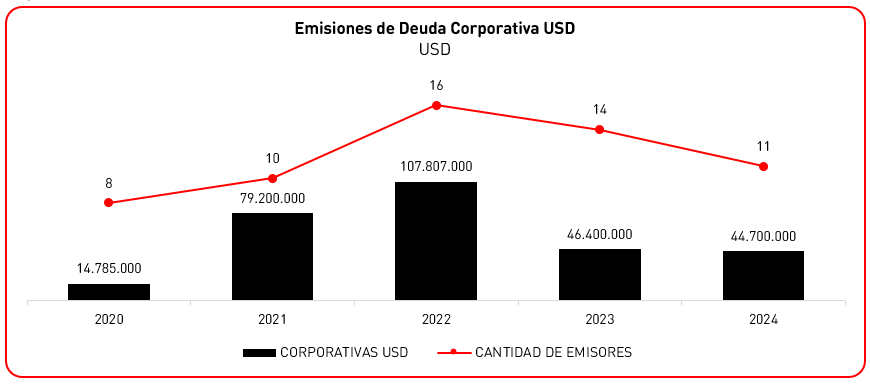

En cuanto a las emisiones en dólares americanos, el nivel se encuentra ligeramente inferior al total registrado en el 2023, también con una menor cantidad de emisores.

Fuente: Bolsa de Valores de Asunción.

No obstante, es importante tener en cuenta que típicamente en nuestro mercado una importante cantidad de emisiones se concentran en los últimos dos meses del año, por lo que podemos esperar que también en USD el nivel de emisiones registradas supere al 2023.

En cuanto a la cantidad de nuevos actores, en total han sido 6 los nuevos emisores a la fecha. Más abajo, las emisiones registradas tanto en guaraníes como en dólares americanos, con los emisores nuevos resaltados.

Fuente: Bolsa de Valores de Asunción.

Implicancias globales de la victoria de Donald Trump

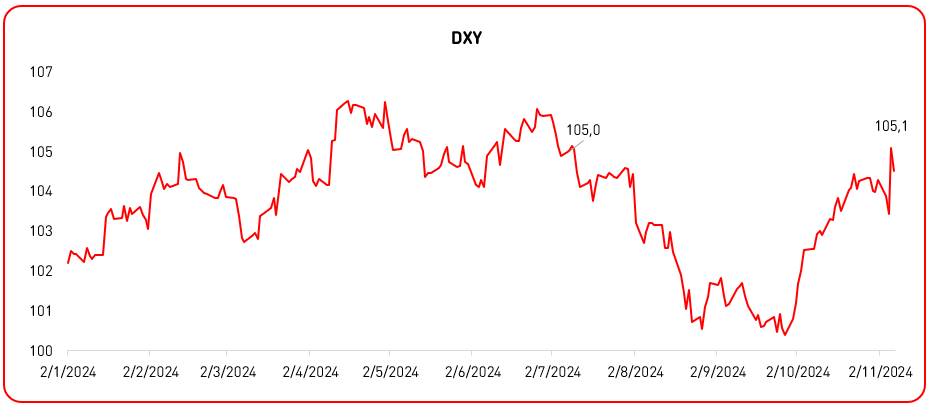

La percepción generalizada del nuevo mandato del presidente electo Donald Trump es de un dólar fortalecido, con expectativas de niveles más elevados de inflación y crecimiento de lo que hubieran sido bajo un gobierno demócrata. El índice DXY[2] registró niveles por encima de 105 luego de 4 meses el día posterior a la elección.

Para la Reserva Federal, esto implica que deberá mantener las tasas en niveles elevados para evitar un recalentamiento de la economía, lo cual contribuirá adicionalmente a ese fortalecimiento de la moneda americana versus el resto de las monedas globales, con una Europa todavía intentando salir de su periodo de estancamiento y China buscando reiniciar su economía con el paquete de medidas monetarias y fiscales que viene anunciando hace unas semanas.

Estos altos rendimientos en dólares es probable que vuelvan a alimentar el carry-trade que había generado una semi crisis cuando el Banco Central de Japón había aumentado su tasa de referencia, justo en el momento en que los rendimientos en dólares fueron a la baja.

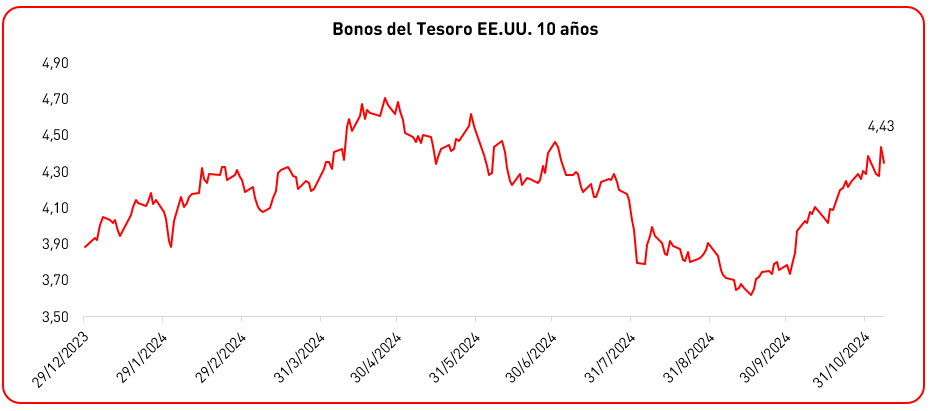

Otro ganador, el bitcoin, llegó a su pico histórico el día posterior a las elecciones, posiblemente debido a las expectativas de una línea más suave de regulación en el mundo de las criptomonedas. Un tópico importante tiene que ver con los rendimientos de los bonos del tesoro de los E.E.U.U., o visto de otro modo, su costo de la deuda. Si observamos la tasa a 10 años, podemos apreciar un aumento en el día de las elecciones, impulsado por las ventas de inversionistas y llegando a su punto más alto desde julio, quizá buscando enviar una señal de que el mercado impondrá penalidades a políticas que se consideren inflacionistas y que contribuyan al déficit fiscal.

Muchos analistas coinciden en esperar un aumento de la deuda de USD 7.5 billones en los próximos 10 años, a raíz de los planes de gasto y recorte de impuestos de la administración Trump, sumando a la ya abultada deuda de USD 28 billones, con una mayor probabilidad de aprobaciones de estos planes dado un Senado mayormente Republicano.

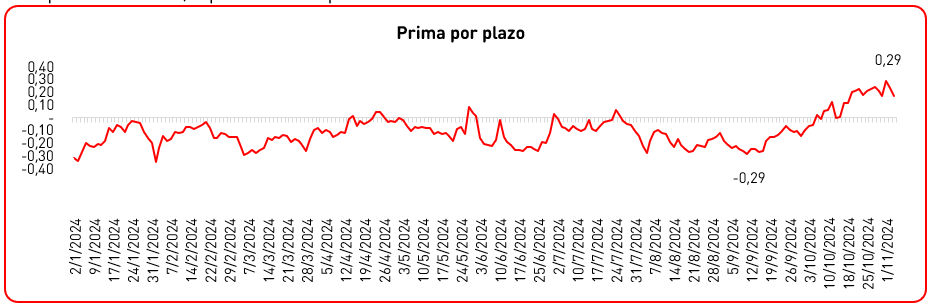

Los rendimientos de los bonos del tesoro E.E.U.U. han estado al alza incluso antes de las elecciones. Mas evidencia de la expectativa de mayores retornos por parte de los inversionistas se puede observaren la prima por plazo[3]. En un modelo desarrollado por la Fed de Nueva York, la prima pasó a 29 puntos básicos, a partir de -29 p.b. en setiembre.

Fuente: Bloomberg

En cuanto a las economías emergentes, Trump, además de los aranceles previstos para China, anunció que impondría aranceles incluso de hasta el 200% a vehículos mexicanos, con el peso de ese país siendo uno de los primeros damnificados de los resultados de la elección americana. Otro potencial impacto consiste en una propuesta de un impuesto del 10% a las remesas al exterior, lo cual sería un golpe importante para las economías latinoamericanas.

Adicionalmente, lo ya analizado más arriba en términos de rendimientos al alza en los bonos del tesoro de los E.E.U.U. podría incidir en salida de capitales de las economías emergentes, con las consecuentes presiones sobre tipos de cambio e inflación, forzando a políticas monetarias restrictivas en un momento en que la inflación ha registrado una exitosa convergencia a los rangos meta en la mayoría de estos países.

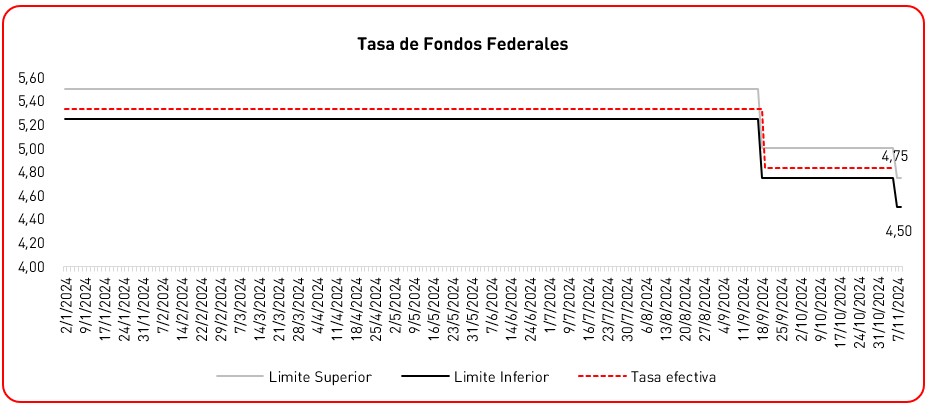

La Reserva Federal de los E.E.U.U. ha recortado su tasa de interés de referencia en 25 puntos básicos.

Con una votación unánime, el comité de mercado abierto (FOMC) de la Reserva Federal de los E.E.U.U. ha decidido recortar su tasa de referencia 25 puntos básicos, llevando el rango objetivo a 4,50%-4,75%, en lo que constituye su segundo ajuste de tasa en el año, luego de haber iniciado el proceso de flexibilización de la política monetaria en setiembre pasado con un primer recorte de 50 p.b.

El comité ha fundamentado la decisión dando énfasis a la situación del empleo en la economía, siendo este un objetivo casi tan prioritario como el control de la inflación. En el texto del reporte, se ha dejado percibir el mercado laboral como ligeramente deteriorado: “Las condiciones en general se han moderado, y la tasa de desempleo ha aumentado, pero permanece baja”, mientras que, en cuanto a la economía, han manifestado que “ha continuado su expansión a un ritmo firme”.

El resultado de las elecciones trae consigo un aire de incertidumbre en cuanto al camino que le tocará recorrer a la Fed. El crecimiento económico ha sido más robusto de lo esperado, y en este contexto, las políticas que el candidato ganador presentó durante su campaña podrían resultar en nuevas presiones inflacionarias. Algunos puntos resaltantes de la conferencia de prensa posterior a la decisión:

- Jerome Powell recibió varias preguntas acerca de cómo la Fed ajustaría sus proyecciones económicas en respuesta a la reelección de Donald Trump, respondiendo que el resultado no afecta las decisiones de corto plazo, dado que es muy temprano aun para saber que acciones tomará la nueva administración.

- Aclaró además que no cederá ante eventuales presiones para su renuncia.

- En general se mostró neutro en cuanto al camino esperado para futuros ajustes de las tasas, dejando abiertas las opciones para diciembre y más allá.

- En cuanto a en qué momento la Fed ajustaría el ritmo de los recortes, manifestó que deberán actuar más rápido en caso de un deterioro del mercado laboral, y que podrían ralentizar los recortes a medida que se acerquen a la tasa neutral.

[1] Excluyendo sector público y entidades financieras

[2] DXY: Índice USD, que indica el valor internacional de la moneda, promediando los tipos de cambio entre el dólar y las monedas más importantes a nivel global.

[3] Compensación requerida por los inversionistas por tomar el riesgo de que las tasas de interés pueden variar a lo largo de la vida de un bono. Dado que no es observable, debe ser estimado.